登录35斗

泰国首富拟募资150亿养猪,正大股份冲刺沪主板上市

日前,正大股份有限公司(以下简称:正大股份)向上交所递交IPO招股书,由中信证券股份有限公司保荐,冲刺沪主板上市。招股书显示,正大股份本次IPO计划募资150亿元,将主要用于17个生猪产业链项目和生猪养殖项目,留存42.37亿元补充流动资金。近日进程显示已问询,正大股份距离150亿养猪计划更近一步。

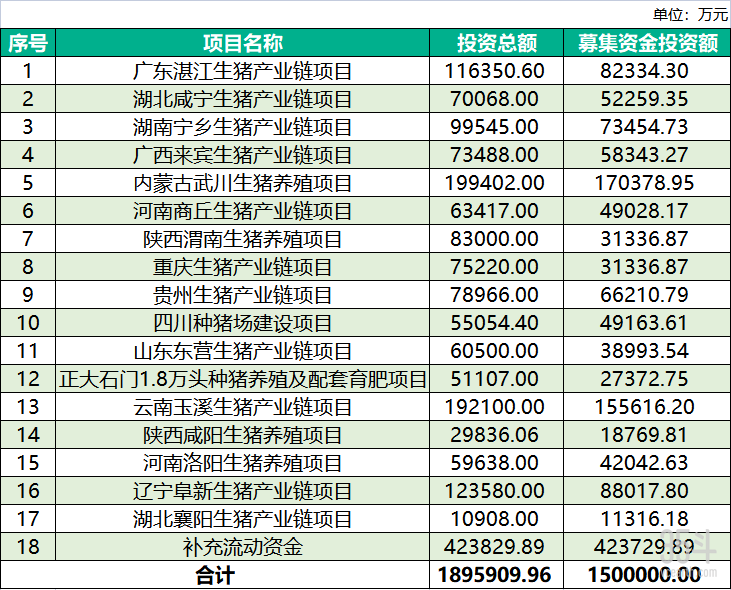

根据计划,本次公开发行不超过56709.8581万股,发行后不超过公司总股本的12%,社会公众股数量占比将不低于10%,本次发行不涉及公司原股东公开发售股。150亿目标资金主要拆分两部分使用,42.37亿元将补充流动资金,107.63亿将投入广东、湖北、湖南等13个省市的11个生猪产业链项目、4个生猪养殖项目、1个种猪场建设项目和正大石门 1.8 万头种猪养殖及配套育肥项目,17个项目均紧密围绕主营业务展开,涉及饲料加工、生猪养殖及屠宰环节,正大股份的现有业务将进一步强化与延伸。

表1:正大股份募集资金主要用途(单位:万元)

数据来源:正大股份招股书

据悉,正大股份前身为正大(中国)投资有限公司,其大股东正大集团是1921年创办的跨国企业,在泰国亦称卜蜂集团(Charoen Pokphand Group,简称CP Group)。正大集团从经营单一业务的“正大庄种子行”发家,现已成为以农牧食品、批发零售、电信电视三大事业为核心,同时涉足金融、地产、制药、机械加工等10多个行业和领域的多元化跨国集团公司,2021年全球销售额840亿美元。80年代初,正大集团作为改革开放后第一个外商集团来华,多年来在华投资广泛,拥有正大饲料、正大食品、正大鸡蛋、正大种子、正大种植、卜蜂莲花等高知名度企业、品牌和产品。

正大集团创始人为泰籍华人谢易初,发展至今已历经三代传承,谢吉人、谢镕仁为当下集团领导人,而正大股份及其最大股东正大畜牧投资(北京)有限公司的法人代表正是谢吉人。

图1:谢吉人

图片来源:正大集团

而本次冲刺上市的正大股份,是正大集团在2020年底拆分在华饲料和养殖业务,将所持的43家养猪公司重组而成,曾于2021年5月递交A股主板上市招股书,内部整合匆忙加之外部监管严格,彼时的正大股份IPO并未成功。2023年3月2日,正大股份更新招股书再闯沪主板,证监会官网3月17日信息显示,上交所已问询。

当前的正大股份构成中,正大畜牧投资持股为65%,卜蜂中国投资持股为34.965%,正大秦皇岛食品持股为0.035%;本次IPO后,正大畜牧投资持股将缩至57.2%,卜蜂中国投资持股将缩至30.7692%,正大秦皇岛食品持股将缩至0.0308%。若本次IPO招募成功,正大潜行多年,或将乘风而起。

在本次招股书中,正大股份自我介绍为“国内规模最大的饲料生产商和生猪养殖企业之一,是中国饲料工业化、畜牧养殖现代化的开创者和引领者”,早在1996 年成立时,其主营业务为饲料加工业务,经过近三十年的发展,现已发展成为一家集饲料研发生产与销售、生猪养殖及屠宰业务为一体的多元化、现代化农牧龙头企业。

当前,正大股份的主要产品是饲料、生猪及屠宰产品,其主要核心技术为精准营养饲料配方技术和精细化生猪育种相关核心技术。于养猪赛道而言,饲料成本和技术被视为最重要的变量之一,在这一方面,以饲料起家,饲料收入能占到收入总额的58%以上的正大股份算是优势玩家。自营饲料,养猪卖猪,正大投资养猪的产业链闭环明确。

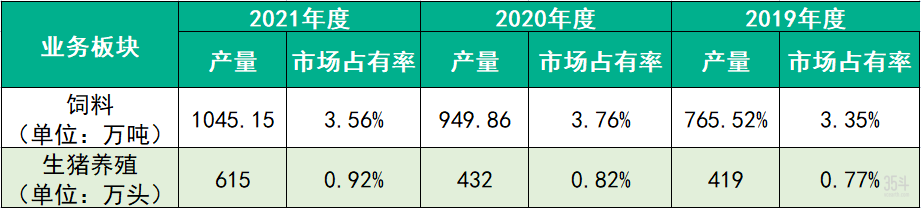

表2:正大股份2019-2021年度产量及市场占有率

数据来源:正大股份招股书

招股书显示,在饲料业务方面,根据中国饲料工业协会发布的全国工业饲料总产量数据,2019-2021年,正大股份市场占有率分别达3.35%、3.76%和3.56%,收入分别为184.51亿元、238.54亿元和 298.91亿元,市场领先优势明确。

在生猪养殖方面,2019年至2021年,正大股份生猪出栏量分别为419万头、432万头和615万头,根据国家统计局公布的全国生猪出栏量数据,其生猪养殖市场占有率分别为0.77%、0.82%和0.92%,收入分别为 99.31亿元、183.14亿元和 158.74亿元。2022年1-6月,生猪出栏量达427万头,各年生猪出栏量均处于行业前五水平。

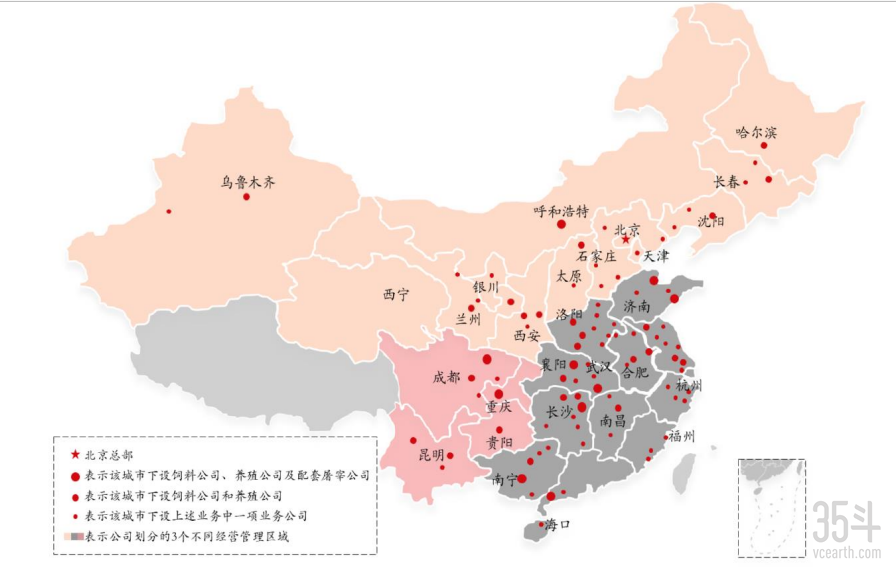

图2:正大股份主要业务区域覆盖分布

图片来源:正大股份招股书

截至2022年6月末,总部位于北京的正大股份已在全国29个省、市、自治区拥有现代化饲料公司87家,种猪场近200个、规模化商品猪育肥场超过2000个,生产经营网络覆盖面广,各地触达程度深。

图3:正大股份2019-2022年6月营业收入及净利润(单位:亿元)

数据来源:正大股份招股书

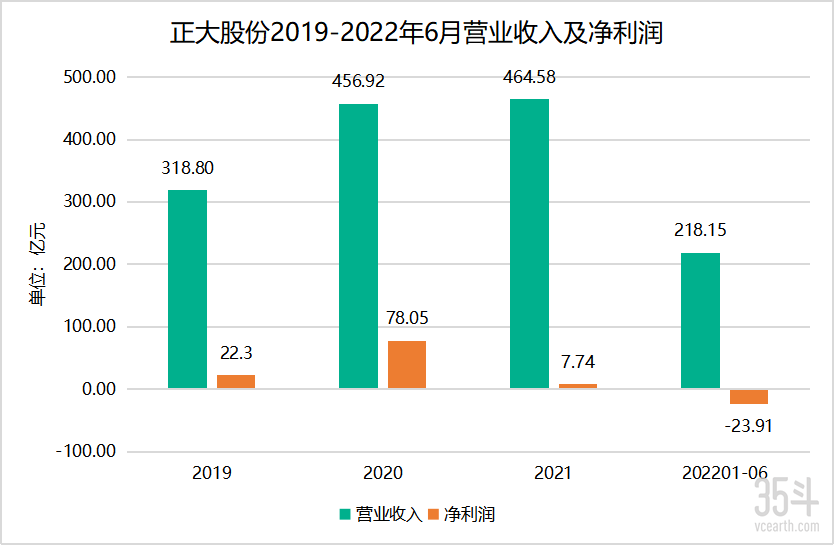

据招股书介绍,正大股份2019年、2020年、2021年和2022年上半年的营收分别为318.8亿元、456.92亿元、464.58亿元和218.15亿元;净利润分别为22.30亿元、78.05亿元、7.74亿元和-23.91亿元,扣非后净利分别为9.53亿元、17.63亿元、1.62亿元和-23.67亿元。正大股份认为,2022年上半年的亏损是受猪价低位运行、疫情及俄乌复杂局势等事件影响,以及玉米豆粕等原材料高位运行的结果。

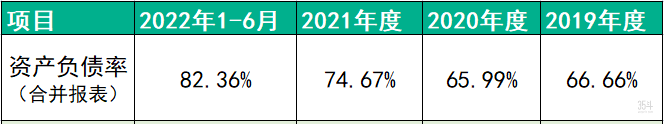

在此情况下,正大股份仍采取借款扩张举措,招股书显示,2019年至2022年上半年,正大股份资产负债率由66.66%升至82.36%。

表3:正大股份2019-2022年6月资产负债率

数据来源:正大股份招股书

反观正大股份销售构成,饲料销售和生猪养殖及屠宰两大主要业务各有受限之处。

表3:正大股份2019-2022年6月饲料产品产销率

数据来源:正大股份招股书

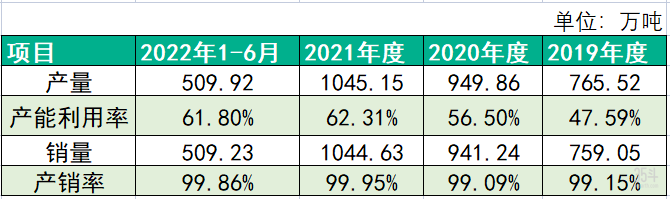

在饲料产品方面,正大股份2019-2021年度产能利用率只开发了4-6成,2022年上半年产能利用率达61.8%,有明显提升。对此,正大股份认为,部分产品工序较多、需停机换料直接导致了理论设计产能与实际生产能力之间的部分差异。虽然产能开发空间有待开发,但正大股份饲料产销率普遍维持在99%以上,销售情况良好。且饲料业务的主要产品为配合饲料、浓缩饲料和预混合饲料,销售无明显的季节性变化,但受运输半径的限制明确,多为销售区域就近辐射销售,主要销售区域分布在中东南区和北方地区。

表4:正大股份2019-2022年6月饲料业务各区域销售金额

数据来源:正大股份招股书

在生猪养殖及屠宰业务方面,同期表现与饲料业务同步,2022年上半年产能及产销率均有明显回升。其中,2019年受非洲猪瘟疫病影响,导致两年期产能削弱。针对产业重要疫病,正大股份采取了延长猪场批次间隔、设置生物安全隔离防控等措施,可通过减产保障基础盘量。

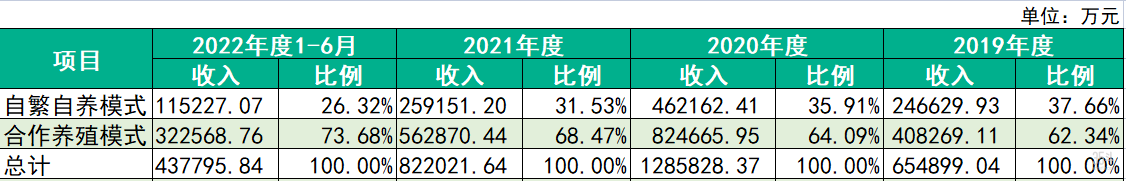

招股书透露,正大股份现已形成覆盖全国区域的生猪业务布局,养殖场数量逐年递增,主要分为自繁自养模式和合作养殖模式,模式主要受不同地区地貌特征影响,北方地势平坦开阔则大型自繁自养养殖场居多,中东南区及西南地区则是合作养殖模式为主。2019-2022年上半年期间,自繁自养模式收入分别为24.7亿、46.2亿、25.9亿和11.5亿元,合作养殖模式收入分别为40.8亿、82.5亿、56.3亿和32.3亿元,整体占比约为3:7,合作养殖模式为生猪业务的主要模式。

表5:正大股份2019-2022年6月生猪业务各模式收入及占比

数据来源:正大股份招股书

此外,正大股份的生猪养殖及屠宰业务的主要产品为商品猪和白条猪肉,销量和单价受节日因素影响较大,各年度第四季度或第一季度销售金额及占比较高。受运输半径限制,生猪养殖及屠宰业务的销售有就近辐射特征,正大股份的生产基地主要集中在中东南区,该区域销售额占比超过50%。

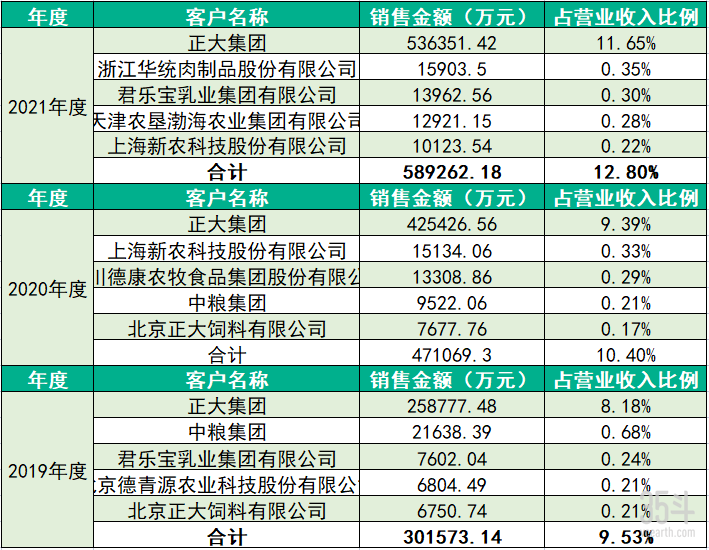

表6:正大股份饲料业务销售前五大客户

数据来源:正大股份招股书

表7:正大股份生猪业务销售前五大客户

数据来源:正大股份招股书

在招股书透露的各期业务板块前五名客户中,正大集团为两大业务的最大客户,值得一提的是,正大集团同时出现在各期业务板块供应商的前五之列,正大体系根脉盘错,纠葛颇深。

招股书透露,2019-2021年上半年期间,正大股份研发费用分别为6466.3万元、4858.46万元、5626.38万元和2688万元。团队内,针对各类产品、工艺和饲料配方的研究开发工作主要由“正大研究院”负责,同时组建了大数据研究团队和智能设备开发团队以应对“工业4.0”时代的产业数字化转型,后续将展开在数字化饲料生产工厂、“数字化 4.0 猪场运营体系”智慧养殖、农业物联网等领域的开发研究,目标提升公司生产效率,促进饲料生产和生猪养殖业务的信息化、标准化。

为此,正大股份近年来培养和招募了一批以中青年为主,研究领域为饲料、动物营养、生猪养殖和肉品质量的研发人才,截至2022年9月底,正大股份就低锌日粮、对虾新型蛋白及脂肪源的开发和屠宰大数据分析、全产业链供应链等方向持续研发中。

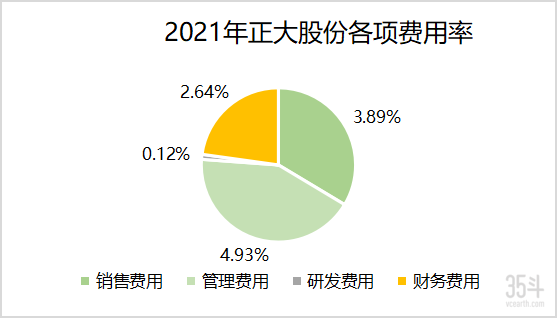

表8:正大股份2021年各项费用率(单位:万元)

数据来源:正大股份招股书

此次IPO,正大股份拟募150亿资金,其中107亿将用于17个生猪养殖相关项目。招股书中明确,若本次发行实际募集资金净额低于项目拟投入募集资金金额,差额部分公司将通过自筹资金解决;若因经营需要或市场竞争等因素导致上述募集资金投向中的全部或部分项目在本次发行募集资金到位前必须进行先期投入的,公司拟以自筹资金先期进行投入。养猪,势在必行。

饲料和生猪行业是规模经济较为明显的行业,我国既是养猪大国,也是猪肉消费大国。农业农村部预计,到2025年猪肉消费量将达5853万吨,人均猪肉消费量将达41千克;到2029年猪肉消费总量和人均猪肉消费量分别为6077万吨和42.3千克。目前我国的生猪养殖产业链正经历由传统农户散养向规模化、集约化、工厂化饲养转变,同时,生鲜物流运输、肉类食品加工等行业的发展,促使饲料生产、生猪养殖及屠宰产业步入规模化发展重要阶段。或许,这也是正大股份此行150亿养猪的标的所在。

注:文中如果涉及35斗记者采访的数据,均由受访者提供并确认。

声明:35斗所刊载内容之知识产权为35斗及相关权利人专属所有或持有。转载请联系gao.kp@vcbeat.net。

用户

反馈