登录35斗

老干妈的赛道,舌尖上的味蕾之战

本文为海豚投研(ID:haituntouyan)原创,作者:海豚投研,转载请联系授权。

在后疫情时代,餐饮业的复苏带来的B端渠道的增量,C端则维持着 “宅经济” 下在家自制菜肴的习惯。

对于上班族和B端餐厅来说,为了降低烹饪的时间和难度,火锅底料蘸料、小龙虾料、烤鸭香料等复合调味料开始深受大家的喜爱。

“轻烹饪” 模式下 “复合调味料+半成品菜+自动炒菜锅” 已成为了众多年轻人心中的完美绝配。

长坡厚雪的复合调味品赛道,同时也迎来了资本的关注和期待,就在最近几个月,多家机构密集入局复合调味品赛道。

一级市场上,加点滋味4 个月连获得两轮融资——2020年11月青山资本百万元天使轮,2021年2月再获高瓴创投、IDG等头部机构千万美元加码。

二级市场方面,易方达张坤四季度新进2150万股颐海国际,成为其前十大重仓股。

关于复合调味品的研究,我大致会分为三个部分,勾勒出复合调味品的整体市场格局、发展动力、品类变化:

复合调味品增速快,占整体调味品销售比例仍低;

餐饮连锁化是复合调味品发展的核心驱动力;

火锅底料、中式复合调味料格局分散,未来容易诞生龙 头企业;

我国是世界上最大的调味品消费国,从口味上可以分为单一、复合两大类。

近年来随着以酱油、盐、醋等为主的单一味调味品发展已经步入成熟阶段,复合调味品行业则呈现出快速发展趋势。

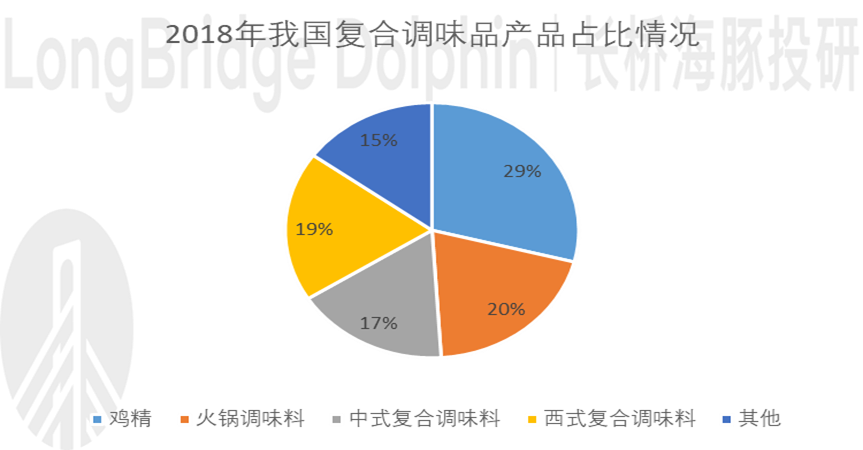

根据Frost & Sullivan定义,复合调味品包括五个细分品类:鸡精、火锅调味料、中式复合调味料、西式复合调味品及其他。

2018年,鸡精为最大子品类,占整体复合调味品市场规模29%,火锅调味料、中式复合调味料、西式复合调味品占比相对均衡。

2018年我国复合调味品产品占比情况

数据来源:Frost & Sullivan,海豚投研图片来源:海豚投研

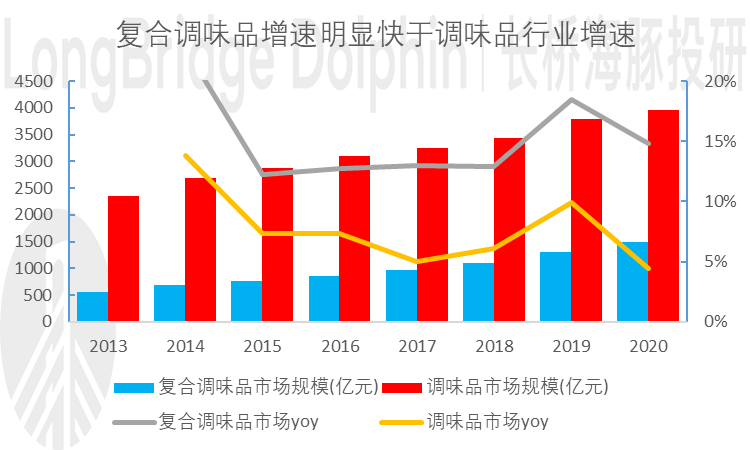

2013-20年调味品整体CAGR仅实现大个位数的增长,期间复合调味品市场仍保持双位数增长,复合调味品发展速度快于整体调味品市场。

复合调味品增速

数据来源:中国产业信息网,海豚投研图片来源:海豚投研

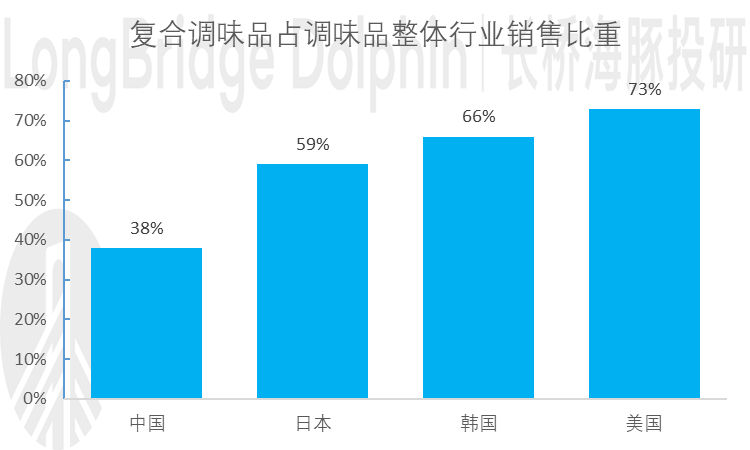

在调味品发展较为成熟的市场,普遍以使用复合调味料为主。美国、日本、韩国复合调味品占比均在50%以上,而目前我国复合调味品渗透率仅为38%,收入占比仍有较大的增长空间。

复合调味品占调味品整体行业销售比重

数据来源:Frost & Sullivan,海豚投研图片来源:海豚投研

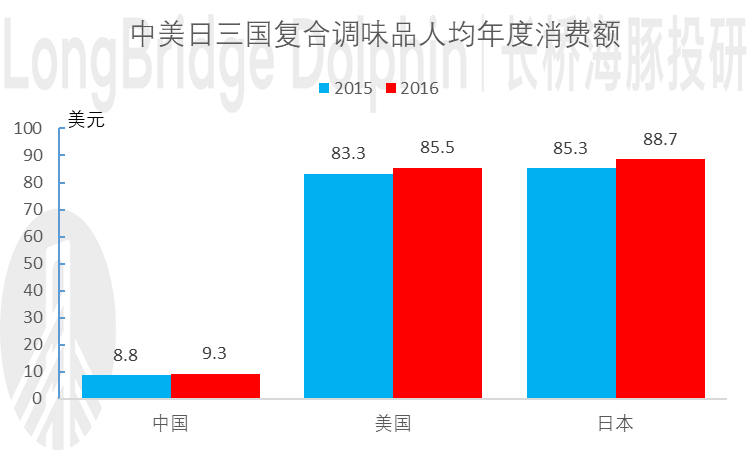

从C端需求来看,外有成熟市场对比上行空间,内有消费升级驱动力。根据沙利文数据,2015-2016年中国复合调味品人均年度消费额均远低于美国和日本。

根据美日当前复合调味品的高渗透率,我认为调味品复合化是工业化发展的趋势,随着中国的城镇化率提升、消费水平提高、餐饮供应链水平提高等,国内调味品复合化趋势将保持高速发展态势。

中美日复合调味品人均年度消费额

数据来源:Frost & Sullivan,海豚投研图片来源:海豚投研

从B端需求来看,一方面餐饮行业景气带动调味品用料需求增加,另一方面餐饮业连锁化趋势推动上游调料产业复合化和标准化,二者使复合调味料B端受益。

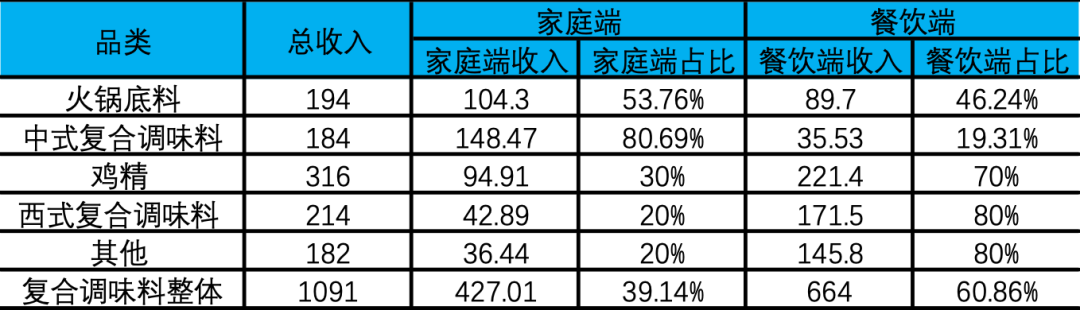

2018年我国复合调味料整体收入1091亿元,其中来自餐饮渠道收入占比60.86%,为主要渠道收入来源。

根据Frost & Sullivan,鸡精和西式复合调味料等餐饮端占比70%+,火锅底料和中式复合调味料在餐饮端收入占比仍较低,提升空间可观。

复合调味品收入占比

数据来源:Frost & Sullivan,海豚投研图片来源:海豚投研

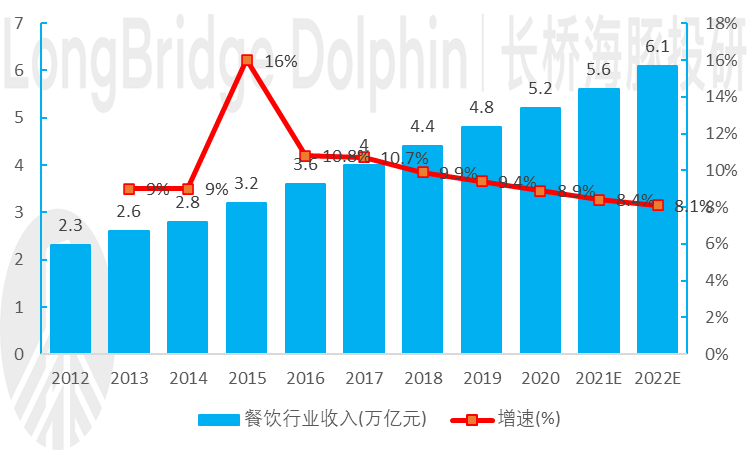

餐饮业是调味品发展的重要动力之一,主要原因在于餐饮业消费菜品数量较多,同时餐饮企业为了提高色香味,使用的调味品通常也较多。

居民收入提升带来的享受型消费以及居民外出就餐频率的增多,使我国餐饮业保持良好的发展趋势,带动了调味品行业的发展,2012-2019年,我国餐饮行业营业额仍保持较大规模并且增速也不是很低。

餐饮行业收入

数据来源:中国产业信息网,海豚投研图片来源:海豚投研

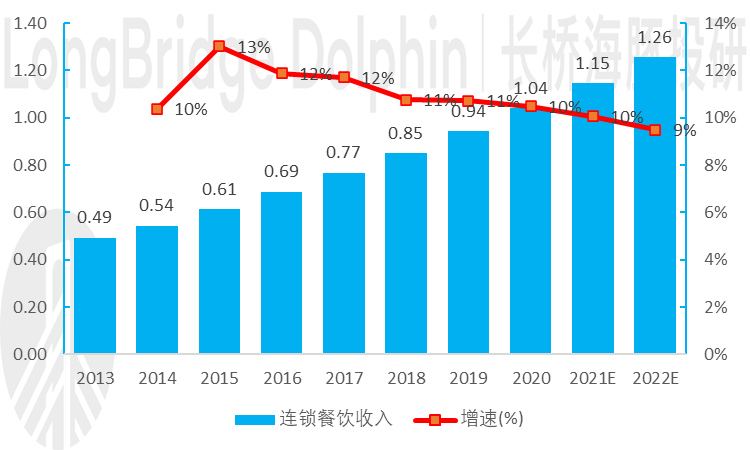

B端餐饮逐步连锁化催生了标准化复合调味品的巨大需求。连锁化是目前餐饮行业发展的一个重要趋势,连锁经营不仅可以提高效率、降低成本,更能帮助餐企突破发展中的管理瓶颈。

连锁餐饮收入

数据来源:中国产业信息网,海豚投研图片来源:海豚投研

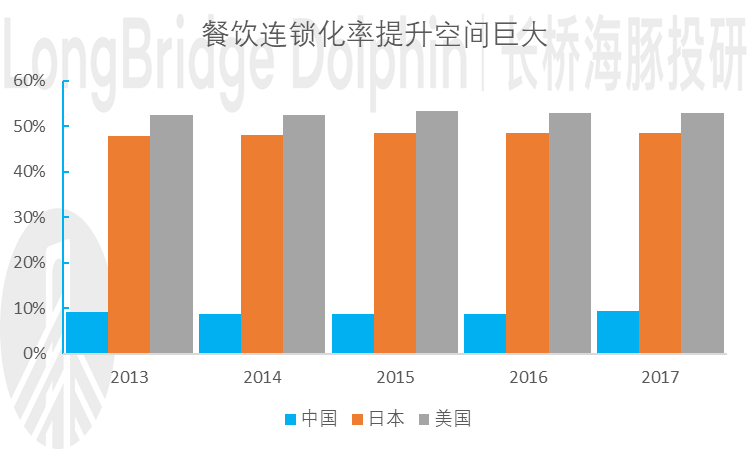

2013-2017年我国餐饮行业连锁化率远低于发达国家,但是近年来连锁化率也在逐渐提升。

我国餐饮行业的连锁化率在2013-2017年一直低于10%,相比美国、日本50%左右的连锁化率,我国餐饮连锁化率仍然有很大的发展空间。

餐饮连锁化率

数据来源:Euromonitor,海豚投研图片来源:海豚投研

鸡精和西式复合调味料受限于消费场景单一,未来消费趋于饱和、增速放缓,火锅底料和中式复合调味料是未来复合调味料最好的赛道。

我认为伴随餐饮标准化和家庭便捷化需求快速提升,预计未来5年火锅底料和中式复合调味料增速领先复合调味料整体增速。

复合调味品细分品类未来5年复合增速

数据来源:Frost & Sullivan,海豚投研图片来源:海豚投研

1、火锅底料

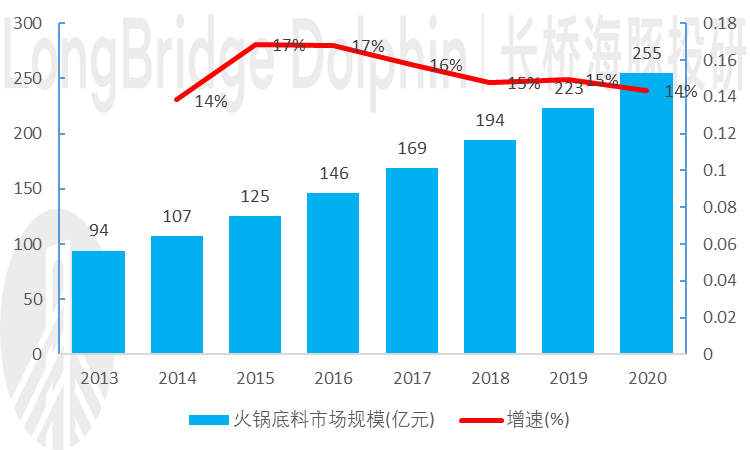

2020年火锅底料市场规模已达250亿元左右,未来行业增速有望保持在约15%。

火锅调味品即将步入快车道,我认为有主要两大驱动因素:

火锅餐饮的高速发展,2019年火锅行业市场规模高达5295亿元,市场容量持续高增;

火锅消费场景多元化,尤其是一人食、亲友聚会等家庭场景,势必带动火锅底料的需求。

火锅底料市场规模

数据来源:中国产业信息网,海豚投研图片来源:海豚投研

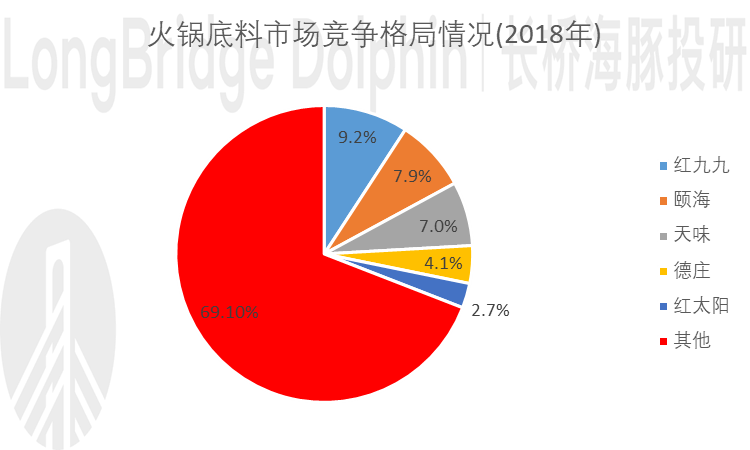

火锅底料行业主要参与者为专业调味料生产商、下游火锅门店以及其他泛食品行业生产商。目前,火锅底料龙 头企业主要为红九九、颐海国际、天味、德庄、红太阳。

从市场格局来看,虽然已有红九九、颐海国际等头部玩家,但市场集中度CR3不足 30%。

未来随着餐饮连锁化的加速,下游餐饮企业对底料的产品品质、供应稳定性和供应规模等都将提出更严格的要求,未来越来越多的餐饮品牌会倾向于使用大厂的底料及定制产品,集中度提升的空间较大。

火锅底料市场竞争格局

数据来源:Frost & Sullivan,海豚投研图片来源:海豚投研

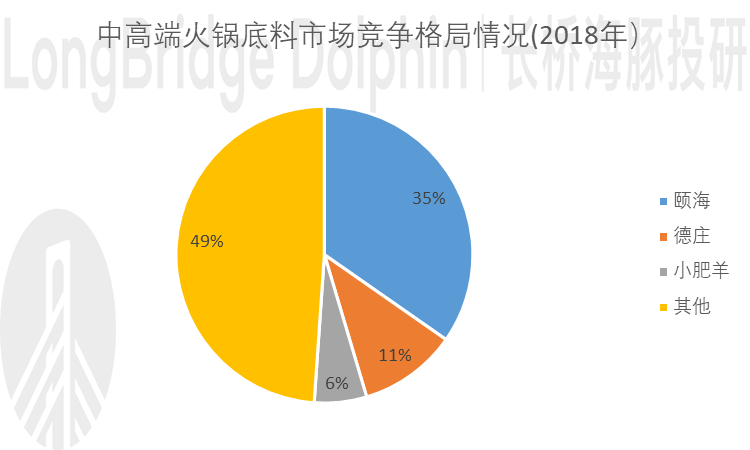

从火锅底料的细分市场来看,我国中高端火锅底料市场占比相对集中。受益于海底捞火锅(颐海国际为海底捞主要的底料供应商)、德庄火锅等定位相对中高端的火锅餐饮持续火热,市场规模的扩张拉动了中高端火锅底料的需求。

中高端火锅底料市场竞争格局

数据来源:Frost & Sullivan,海豚投研 图片来源:海豚投研

2、中式复合调味品

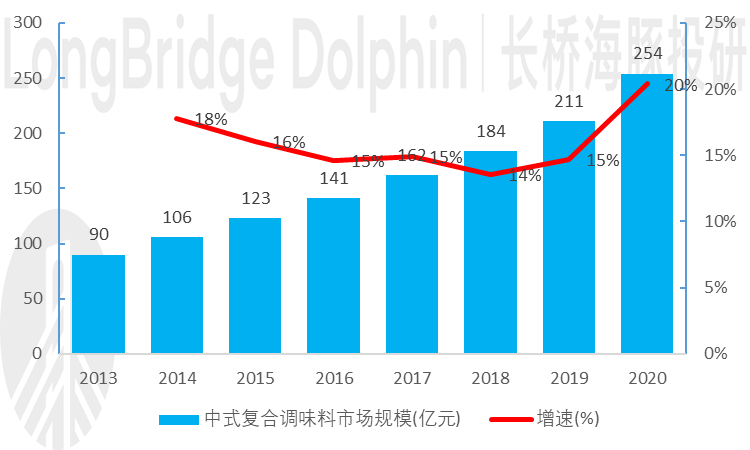

中式复合调味品,是复合调味品中增速最快的品类。2019年中式复合调味料市场规模突破200亿元,2020年行业收入增速也已达20%左右,家庭和餐饮端渗透率加速提升是核心推动力。

目前受到关注主要是经典菜肴调味包,如麻婆豆腐、宫保鸡丁、水煮肉片调味包等,其中鱼调料包、小龙虾调料包格外火爆。

中式复合调味料市场规模

数据来源:中国产业信息网,海豚投研 图片来源:海豚投研

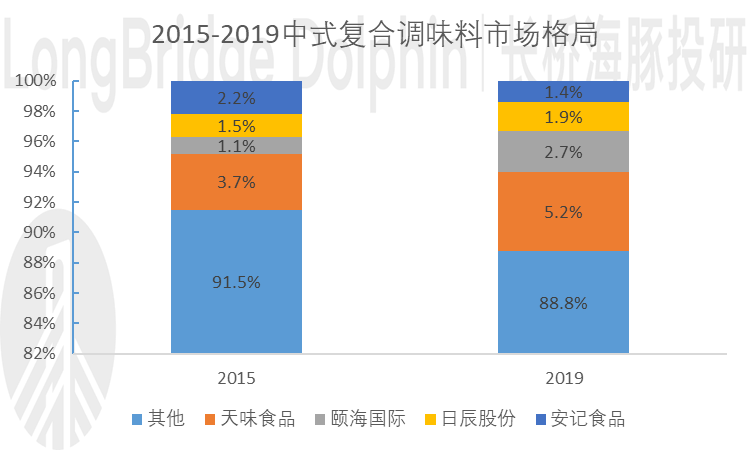

中式复合调味料行业发展成熟度较低,且品类较多,行业集中度低。中式餐饮菜系林立,目前川菜发展相对较成熟,广东菜、江浙菜等菜系发展程度低于川菜,目前中式复合调味料中规模较大的多为川调品牌。

天味食品专注于川味复合调味料的研发,目前占据中式复合调味料市场份额第一,颐海国际稳固火锅底料市场基本盘后,近年也发力中式复合调味料,份额提升也较快。

中式复合调味品市场格局

数据来源:Frost & Sullivan,海豚投研图片来源:海豚投研

3、鸡精及西式复合调味品

相比味精,鸡精由多种呈味物质配制而成,味道更自然和丰富,并且没有味精食用后的口干感。

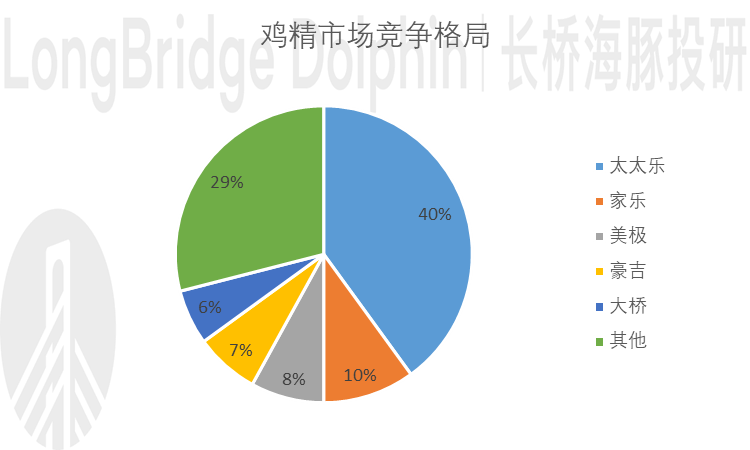

上世纪90年代初,鸡精产品开始在我国规模化生产,经过近三十年的发展,消费者对于鸡精的认可程度不断提升,在家庭端鸡精对味精替代程度较高,2019年替代率达 64%。

鸡精行业发展较为成熟,行业集中度较高,当前鸡精的消费场景最为广泛,但其渗透率已处于较高水平,未来行业规模提升空间有限,此外行业集中度高,CR3超过 80%,基本被雀巢(太太乐)和联合利华(家乐)占领。

鸡精市场竞争格局

数据来源:中国产业信息网,海豚投研图片来源:海豚投研

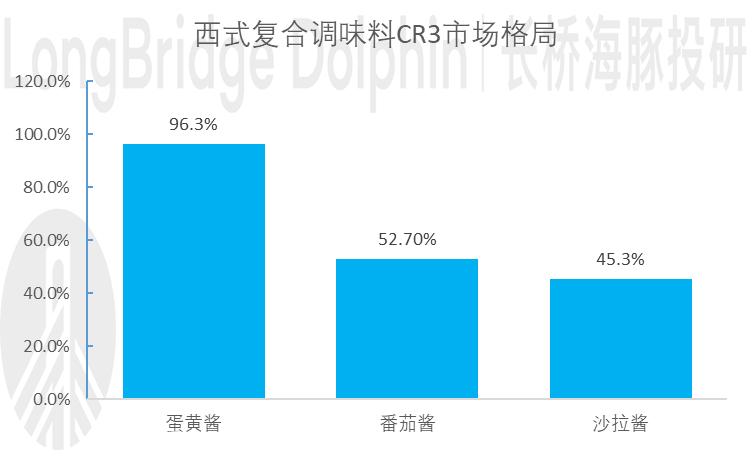

西式复合调味料的增长需要靠西餐餐饮市场的带动,国人对于西式餐饮的接受程度相对有限,西式复合调味料在西餐使用的渗透率已触到天花板,因此西式复合调味料市场规模未来增长容量有限。

从竞争格局看, 偏中式的复合调味品市场则整体较为分散,偏西式的细分行业集中度较高,以番茄酱、沙拉酱、蛋黄酱三个市场为例,CR3均在40%以上,同时海外企业有较明显竞争优势,如丘比、味好美、卡夫亨氏等。

西式复合调味料CR3市场格局

数据来源:中国产业信息网,海豚投研图片来源:海豚投研

总结一下,笔者认为火锅调味料和中式复合调味料未来有两大发展优势:

一是当前渗透率较低,处于快速成长期,我认为未来市场规模有望快速扩大;

二是当前市场格局相对分散,龙 头企业整合市场空间亦相当可观,我认为火锅调味料和中式复合调味料是复合调味品中最优的两条子赛道。

注:文中如果涉及35斗记者采访的数据,均由受访者提供并确认。

声明:35斗所刊载内容之知识产权为35斗及相关权利人专属所有或持有。转载请联系gao.kp@vcbeat.net。

用户

反馈