登录35斗

全球再生农业投资图景及资本构成,256亿美元,仅占投资总额8%

编者按:本文节选自soil wealth 2019年度报告,报告的主要内容是全球(主要是美国)再生农业的投资情况,35斗对其进行了节选编译。

报告对可再生农业投资前景的分析包括确定当前可用的投资战略和主要的金融工具、机制和方法,这些往往有助于粮食和农业系统内的交易流动。

再生农业的分类:

土壤健康和土地管理

①土壤健康和再生作物管理措施,包括覆盖作物、多种作物轮作、轮牧、免耕或低耕措施以及建立土壤有机质;

②使用堆肥、粪肥、天然肥料和改良剂,而不是有机方法中禁止的合成物质;

③促进农场和土壤的生物多样性;

④ 支持生态系统服务的农业设施和基础设施,涉及能源、水和灌溉以及废水管理;

⑥运营管理,包括会议认证标准(例如,美国农业部有机、再生有机认证、生态结果验证,非转基因项目验证等),采用适当的技术和工具用于再生实践、水资源保护和管理,避免涉及土地用途的转换,例如,森林砍伐或其他自然资源开采和消耗;

⑦再生结果的运行测量,包括土壤和植物测试、碳或生态系统服务建模、生物营养素密度分析和其他再生农场监测;

⑧与再生农业相关的其他实践(如多年生和永久作物的培育、农林复合、造林、永久农业、闭环系统、碳封存、气候缓解等)。

动物福利

①基于室外牧场或基于森林的系统;

②合适的庇护所和非集中式的动物饲养操作(CAFOs);

③最小化运输(路程和时间);

④整体畜牧兽医护理。

社会公平和可持续生计

①公平农场工作条件;

②支持农民及其家庭的可持续生计;

③恢复农村社区关系、创造农村财富;

④地方和区域粮食系统的互惠;公平合约及定价。

再生农业标准在这一更广泛的领域中所占的比例越来越大。我们对可持续粮食和农业投资的现状进行了分析,确定了127项可投资战略,管理的总资产为3211亿美元。

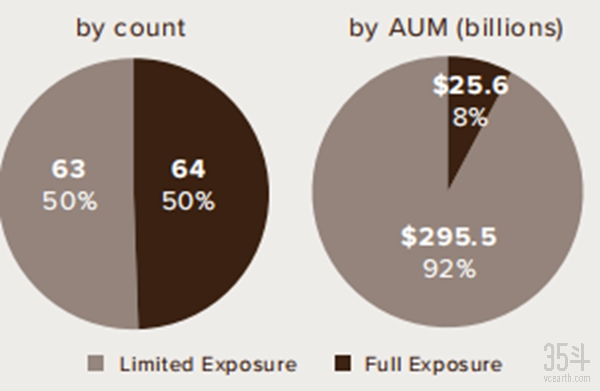

这些基金以美国为重点,特征是明确将可持续粮食和农业作为主题或投资过程的标准,它们在一系列广泛的资产类别中以各种不同的方式做到这一点。如图1所示,只有一半的投资者将目光或者视野投向可持续农业,与之相对的是对常规农业的关注;在金额方面,可持续农业只吸引了256亿美元,仅占投资总额的8%。这些基金公司的绝大部分资金都用于追求更多样化的投资战略,可持续粮食和农业只是其中之一。

图1. 2018年可持续投资战略下的粮食和农业相关份额

图源:soil wealth 2019

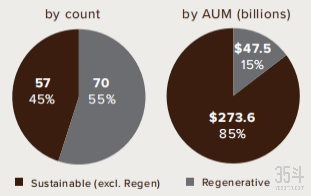

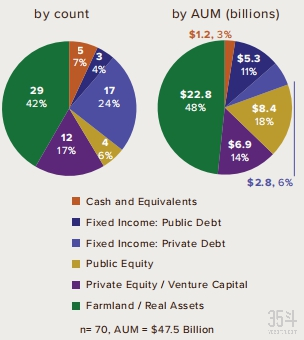

在这个更广泛的可持续投资机会领域中,有70项投资包含一个或多个与再生农业的某个方面相关的标准,如图2所示。

图2. 2018年可持续粮食和农业投资战略中的再生农业份额

图源:soil wealth 2019

在这些基金中,只有54只基金的资产信息可以确定,资产总额为475亿美元,这是对这个迅速崛起的市场规模的保守基线估计。为了有资格纳入可持续粮食和农业投资战略这一范围更广的“可再生”子集,管理人员需要通过面谈或在其产品及营销材料中确认将一种或多种可再生农业做法,然后明确纳入其投资战略。在众多标准中,我们寻找了以再生为导向的参考区域,特别强调土壤健康和多样化,再生的土地管理实践,以及与动物福利和可持续生计有关的考虑。这些指标往往可以在再生农业的大多数整体方法中找到:

考虑到可再生农业投资方法的多样性,并不是所有这些标准在投资决策过程中都同样存在或平均加权。例如,如果牲畜没有纳入业务,那么动物福利标准可能就不适用。在其他情况下,可能更加强调社会公平,包括获得土地和负担得起的健康食品或纳入历史上处于边缘地位的群体等问题。

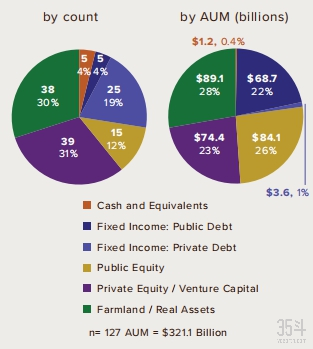

我们确定的大多数可持续粮食和农业基金要么是直接投资于实物资产的农田基金,要么是投资于粮食企业的私人股本和风险资本基金。如图3所示,近三分之二的基金都属于这类资产。然而,以资产加权计算,农田基金的优势更大,总资产管理规模为891亿美元。拥有744亿美元的承诺资本,39家符合可持续粮食或农业标准的私人股本或风险投资基金构成了这个领域近四分之一的资产。

图3. 2018年所有可持续粮食和农业投资战略的资产类别分布

图源:soil wealth 2019

此外,在公开市场上,我们初步确定了15种上市股票策略,管理资产841亿美元,其中包括一系列更广泛的ESG标准中的可持续粮食和农业标准,以及5种固定收益策略,资产管理规模接近687亿美元。由于它们通常是基于更广泛的可持续投资基金,具有众多的ESG标准或影响主题,因此,我们确定的公共股本或债券基金中,没有一只将投资者完全属于可持续食品和农业作为一个孤立的主题。尽管有25只私人债务基金被确认,占已确认基金的近20%,但相对于其数量而言,它们的资产规模较小,总计约36亿美元。通常通过银行和信用合作社提供的现金和现金等价物产品持有12亿美元的资产(占整体数量的4%,资产不到1%)。实际上,我们发现,确定的战略中有一半以上的投资者只能部分接触可持续粮食和农业,而且资产类别的差异很大。

尽管如此,拥有近260亿美元资产总额的70只基金专注于为投资者提供充分的可持续粮食和农业相关投资。每种策略所依据的可持续性分析的性质和深度因基金而异,这导致了由此产生的投资组合中的各种可持续性结果。虽然可持续性评级开始出现在共同基金中,但很少有系统性工具来评估或评估这类基金的社会和环境影响。因此,投资者需要仔细审查任何基金,以确定与其最终目标的适当一致性。

在明确纳入至少一个再生农业标准的可投资策略子集中,我们看到实物资产和私募股权中的机会权重更强。如图4所示,由具有至少一个再生农业标准的基金管理的合并资产中近一半存放在投资于实物资产的农田基金中;他们合并后管理着228亿美元的资产。

14%的资产由12家私募股权或风险投资基金管理,总资产近70亿美元。私人债务基金的数量远远超过它们在这个再生子集中的优势。我们确定了17种私人债务产品,其中AUM为28亿美元。在传统的资产类别中,我们发现了五种现金策略,三种公共固定收益基金和四种公共基金基金,分别代表12亿美元,53亿美元和84亿美元。虽然公共股票基金仅占计数所确定基金的6%,但其资产占总资产的18%,其中包含一个或多个再生农业标准。这些数据突显出,对于获得认证的高净值个人、家庭和机构投资者而言,专业管理的再生农业投资仍主要是私人市场上的一种另类资产管理策略。

图4. 2018年再生食品和农业投资战略资产类别分布

图源:soil wealth 2019

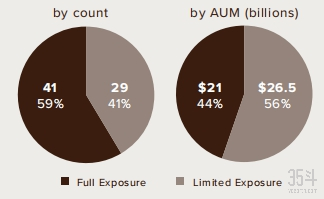

与更广泛的可持续粮食和农业基金领域非常相似,将再生农业实践纳入其投资战略的基金并不总是充分了解其基础投资组合中的再生要素。同样,它可能只是更广泛的标准之一,任何特定基金都会纳入研究,分析和投资组合构建和管理。在私募股权公司尤其如此,其中更多的管理资产,约70亿美元承诺资本中的51亿美元,由更大的基金管理,再生农业实践只是更多元化投资组合的一小部分。

然而,如图5所示,我们通过至少一种再生农业标准确定的所有资产类别中59%的资金专门用于粮食和农业,因此投资者在这些策略中都充分利用了粮食和农业投资。虽然并非所有这些潜在的粮食和农业投资都可能完全专注于“再生”实践,而且再生农业实践的性质、深度和种类在各基金之间可能存在很大差异,但这些投资代表了这些问题的重要基线水平。

图5. 2018年再生农业投资战略下的粮食和农业相关份额

图源:soil wealth 2019

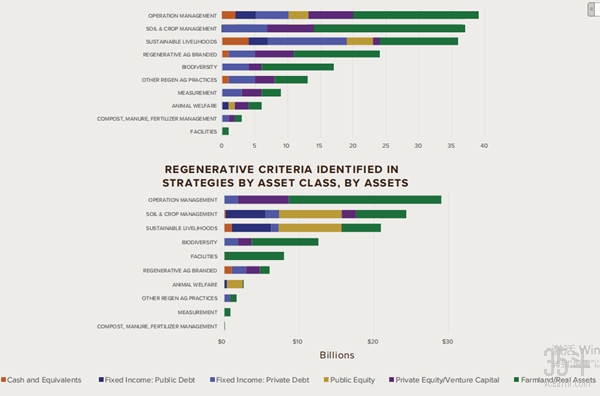

当我们分析基金经理引用再生农业标准的各种方式时,出现了如图6所示的基本模式。在资产加权方面,再生农业的主要参考是对土壤和管理的考虑,影响了超过290亿美元的综合资产。农田基金是最大的贡献者,其次是私人股本。运营管理方面的担忧也被纳入了资产管理规模超过240亿美元的基金投资过程中。对于这一套标准,我们看到资产类别的代表性更加多样化,包括专注于公开市场的投资策略。第三个最常被引用的标准与可持续生计有关,影响到总资产超过200亿美元基金的投资组合。公共市场基金对这一标准的贡献更大,突出了社会因素在很大程度上仍然是ESG影响策略中的重要环节。

排名前10位的下一级领先标准聚集在50亿至130亿美元的综合资产管理中:设施、生物多样性和明确的再生“品牌”。另类资产类别主导了这一层再生农业问题,实物资产、私募股权,和私人债务基金对这些标准的贡献最大。排在前十位的主要标准是其他再生农业实践、成果测量、动物福利和生物土壤建设修正案。这一最低级别的每一套标准都影响了总资产不超过10亿美元的基金投资策略。

图6. 2018年投资战略确定的领先再生农业标准

图源:soil wealth 2019

资料来源/封面图源:soil wealth 2019

注:文中如果涉及35斗记者采访的数据,均由受访者提供并确认。

声明:35斗所刊载内容之知识产权为35斗及相关权利人专属所有或持有。转载请联系gao.kp@vcbeat.net。

用户

反馈