登录35斗

喜茶供应商排队上市,在万亿级食材供应链掘金

新式茶饮品牌还在拼血内卷打价格战,背后的供应商公司已经开始排队IPO了。

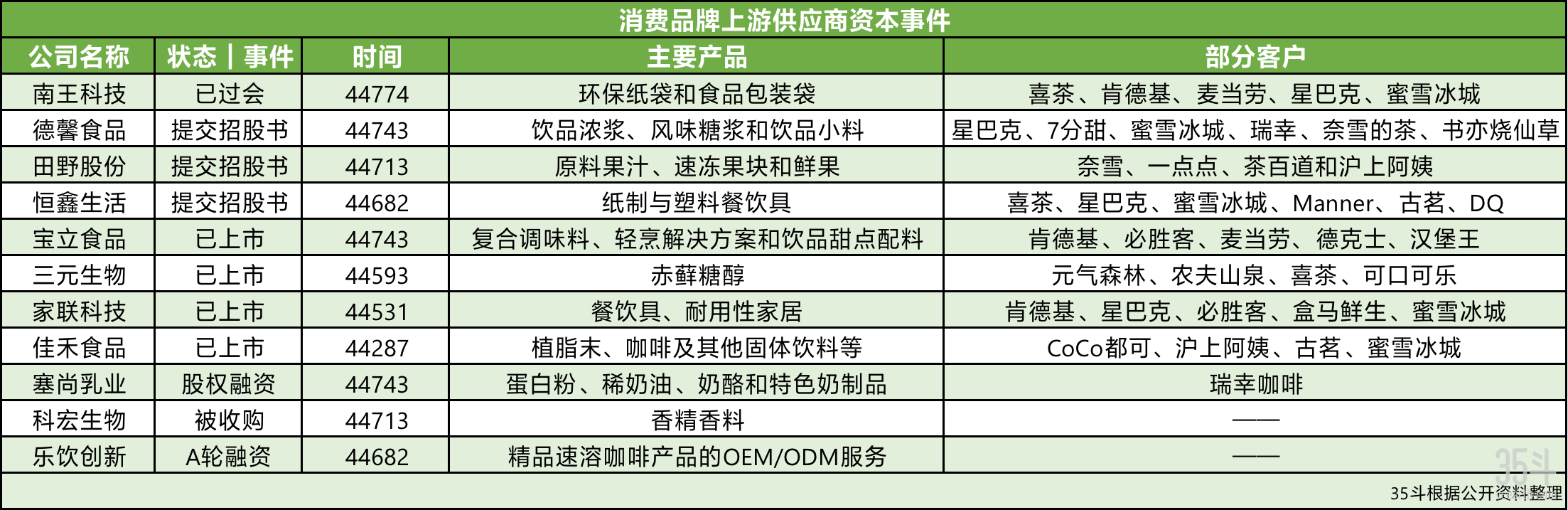

现下排队IPO中的有为喜茶、星巴克提供杯子的南王环保科技和恒鑫生活、为奈雪提供果汁的田野股份等。此外,为肯德基麦当劳提供调料的宝立食品,为奶茶提供奶精的佳禾食品,为元气森林提供赤藓糖醇的三元生物已上市。

今年获得融资的企业有西餐预制菜供应商花花食界、香精香料生产研发商科宏生物、啤酒原料供应商农垦麦芽、咖啡供应服务商乐饮创新、瑞幸咖啡供应商塞尚乳业等。

一些消费品牌企业也开始向上游延伸,比如喜茶、奈雪的茶、沪上阿姨等,通过包括但不限于自建供应链、加大投资上下游产业链等方式布局。

一个显然的变化是,在消费品牌遇冷下,投资机构已经从偏激进的这种投资方式,转向较稳健的投资方式。从下游消费品向中上游供应链布局成为一种自然而然的路径,把控成本,供应链为王依然是一个朴素的真理。

但是,供应链企业发展并不如看上去那么顺利。竞争虽没有消费品牌卷,却受限于下游市场发展的天花板。

在消费品牌内卷、投资遇冷、估值缩水的当下,上游的供应商反而备受资本青睐。

创业板上市委2022年8月10日公告,福建南王环保科技股份有限公司首发申请过会。南王科技主营业务为纸制品包装的研发、生产和销售,产品主要为环保纸袋和食品包装袋两类。其中,前者终端用户包括安踏、优衣库、耐克、阿迪达斯、无印良品、美团、喜茶、美心、来伊份、海底捞等消费品牌;后者终端客户包括肯德基、麦当劳、星巴克、华莱士、蜜雪冰城、永和大王等餐饮品牌。

往前7月份,德馨食品披露首次公开发行股票招股说明书,拟于深交所上市。作为现制饮品配料供应商,德馨食品提供的主要产品分为三个系列:饮品浓浆、风味糖浆和饮品小料。其客户包含诸多食品饮料连锁品牌,包括百胜中国、麦当劳、星巴克、7分甜、蜜雪冰城、瑞幸咖啡、奈雪的茶、书亦烧仙草、呷哺呷哺、宜家、华莱士、阿华田、乐乐茶、海底捞、永和大王和三只松鼠等。

6月份,田野股份向北交所递表,公司旗下产品包括原料果汁、速冻果块和鲜果等。值得注意的是,在2019年之前新茶饮客户在田野股份收入的占比仅为4.20%;在2020年,奈雪的茶成为田野股份的最大客户,新茶饮客户贡献了24.44%的营收;到2021年,公司五大客户中4个为新式茶饮,包括奈雪、一点点、茶百道和沪上阿姨,贡献了56.49%的营业收入。

5月份,恒鑫生活提交招股书,拟于深交所创业板上市。恒鑫生活主营业务为以原纸、PLA粒子、传统塑料粒子等原材料,研发、生产和销售纸制与塑料餐饮具。客户包括瑞幸咖啡、史泰博、亚马逊、喜茶、星巴克、益禾堂、麦当劳、德克士、蜜雪冰城、Manner咖啡、汉堡王、Coco都可茶饮、古茗、DQ等国内外企业。趁着客户的火热,恒鑫生活在2021年一共卖出了21亿个纸质和塑料杯,一年进账7.19亿元。

除了新式茶饮供应商准备IPO,一些食品消费品牌背后供应商已经完成上市。

今年7月份,宝立食品在上交所主板挂牌上市,宝立食品的主营业务为食品调味料的研发、生产和销售,主要产品包括复合调味料、轻烹解决方案和饮品甜点配料等,客户包括肯德基、必胜客、麦当劳、德克士、汉堡王、达美乐等。

2月份,山东三元生物科技股份有限公司在深交所上市。三元股份专注于工业化生产赤藓糖醇产品,赤藓糖醇是代糖的一种,用作食品饮料中的填充型甜味剂。招股书显示,元气森林、农夫山泉、喜茶、可口可乐等均是公司客户。

更早一点,还有给CoCo都可、沪上阿姨、古茗、益禾堂、蜜雪冰城等提供奶精的佳禾食品敲钟;为西斯科、肯德基、星巴克、必胜客、好市多、盒马鲜生、小肥羊、吉野家、蜜雪冰城、大润发、麦德龙、欧尚等企业提供餐饮具、耐用性家居用的家联科技深交所上市。

供应商企业排队IPO,在流量红利失去的当下,供应链重要性凸显。

和智投资副总监欧阳纬清表示,线上流量变迁速度非常快,且越来越碎片化,C端品牌按照原来烧钱式的打法,复购率低,难以为继。加之疫情下人们消费疲软,需求下降明显,可以观察到最近一两年以来,传统C端线上品牌业绩并不太好,增速放缓。

业绩也难言好看,近期奈雪的茶披露上半年财务数据,经调整净亏损达上亿元,并且上半年中只有6月实现盈利。关于亏损的原因,奈雪的茶在公告中指出,除去疫情影响外,门店扩张带来门店人力、租金等相对固定成本的增加,进一步导致了亏损。同时,由于外汇汇率的影响,奈雪的茶上半年未变现亏损净额约2440万元。

C端消费品牌业绩下滑,上市预期又被拉长,资本把关注重心放到了品牌背后的上游供应方向。

7月份,瑞幸咖啡供应商塞尚乳业获得股权融资,香精香料生产研发商科宏生物被收购;6月份,啤酒原料供应商农垦麦芽获得股权投资;5月份,咖啡供应服务商乐饮创新获得了近5000万元的A轮融资,由盛景嘉城领投。

有相关媒体统计,过去的2021年,供应链/原料企业约完成融资27轮,总金额为22.71亿元。仅2022年上半年,新消费领域发生的投融资事件约329起。其中,与供应链相关的融资近30起,亿元融资项目占比不少。

一个值得分享的案例是,光大控股消费基金在2021年正式提出聚焦食品全产业链的投资定位,称“抓住不确定性中的确定性”。其董事总经理吕志超对外分享,从投资价值看,食品产业链条长、痛点多,解决每一个痛点都能创造巨大的社会价值。且食品全产业链属于核心民生,受经济周期波动影响较小,行业政策也不具有敏感性,因此可持续性更高、可预见性更强。

企业自身也有意识向上游布局,自建供应链,加大投资上下游产业链,意图降低成本,提升竞争力。

今年6月,喜茶入股焙炒咖啡服务商“少数派咖啡”,持股12%;2021年12月,古茗茶饮参与投资了会员制产地直供乳品品牌认养一头牛的B轮融资;田野股份背后资方包括奈雪的茶、沪上阿姨等;以加盟见长的蜜雪冰城,很早重视核心原料的自产,在国内打通了较为完善的供应链体系,涵盖原料、配送、仓储等。

“供应链为王是一个朴素的真理,只有你对成本的把控力度越来越强,提升产品的盈利空间,企业才会越来越有机会。”欧阳纬清称。

喜茶、奈雪的茶拼血内卷,提供原料、配料、包装的上游供应商似乎置身事外,并迎来高速发展的机会。但是,供应链企业作为连接上游农产品供应和下游C端品牌经营的关键节点,上下游变化带来的冲击同样不容忽视。

上游风险主要来自原材料价格上涨和供应出现风险变动。

任何一款原材料涨价,都会导致利润下滑。恒鑫生活产品所需的主要原料为原纸和PLA粒子,目前国内原纸行业产能供应较为充分,但原纸价格受纸浆价格、供求关系变化等因素影响较大,2021年纸浆价格上涨导致原纸价格上升,在一定程度上影响了恒鑫生活盈利能力。恒鑫生活毛利在逐年降低,2021年变化尤其明显。2019年至2021年,恒鑫生活主营业务收入分别为5.31亿元、4.15亿元、6.96亿元,毛利率分别为41.85%、40.65%和36.17%。

沙利文《中国新茶饮供应链白皮书2022》指出,新茶饮水果成本占整体原材料成本比例为20%—25%。而田野股份所需的原材料主要是热带果蔬,其种植、生产、采摘不仅受气候条件、病虫灾害影响,还受周期性、季节性、地域性和其他一些偶然因素的影响。一旦公司生产所需原材料产地受到上述因素影响,将导致原材料无法供货。且田野股份产品结构涵盖四十余种果蔬原料,某一品种或区域的原材料受影响,都会对公司经营造成不利影响。

下游发展则受限于新茶饮行业发展的天花板。

供应商企业的崛起,一定程度上有赖于下游新茶饮、咖啡、饮料等消费品牌快速发展,对上游果汁原料、杯子的需求爆发。企查查数据显示,我国现存奶茶相关企业39.19万家。近10年来,我国奶茶相关企业注册不断增加。2019年新增10.66万家,同比增长21.04%。2020年新增11.09万家,同比增长4.03%。

品牌在选取供应商时,首选生产能力更强,在行业类有一定基础和规模的头部供应商,这也导致了供应商企业对大客户依赖程度较高。

比如田野股份2021年的大客户奈雪的茶销售收入占比20%,前五大客户收入占比达到68%;近三年,宝立食品、德馨食品前五大客户的销售份额占其销售额均一度高达50%;恒鑫生活是对前五大客户依赖性稍低的供应商,但在2019-2021年销售额占比也在20%以上。

一旦核心客户出现变动,供应商的收入势必受到影响,发展面临潜在风险。

而新式茶饮增速正在放缓。艾媒数据显示,2016—2021年,新式茶饮行业市场规模翻了近10倍,但未来五年的增速均值仅为6%。奶茶相关企业数量增速同样放缓,企查查数据显示,2022年上半年,我国新增奶茶相关企业3.13万家,同比减少42.32%。

看上去一片向好的供应商企业,赚的都是辛苦钱。当市场流量红利消失,更需要考虑用新的方式维持增长。

新式茶饮激烈竞争,喜茶们卷的不仅是价格,还有效率、品质和口味。在2021年,奈雪的茶推出了105款新品,推新周期平均3天半。喜茶2021年推出近80款新品,平均4天半上新。

这也意味着,供应商企业要长期稳定发展,除了生产能力,在技术、品牌、周转速度、产品创新等均需不断推陈出新,要有快速应对客户需求变化的生产链条,建立快速反应机制,迎合市场风向。

譬如供应原料的技术壁垒不高,很容易被替代,因此供应链的竞争不仅是简单原料的供给,能提供特色原料的更有优势。

从2021年开始,油柑大火,成为网红茶饮品类,在市场上供不应求。田野股份配合客户成功开发了油柑汁、刺梨汁、黄皮汁、龙眼汁等新品,成为奈雪的茶、茶百道、一点点和沪上阿姨原料果汁的主要供应商。公司主营业务原料果汁收入占比从2019年的44.13%,2020年的56.11%,上升到2021年的90.52%。

峰瑞资本投资人单承朝分析, ToB 跟 ToC 走的是两条不一样的路。ToC的逻辑集中提高毛利,用产品占领用户心智,触达到更多的场景;而ToB 的逻辑则是尽可能往上游延伸。

大多供应链企业,都希望成为中国的“西斯科(Sysco)”。西斯科是全球最大的食材供应链企业,通过对超过200家企业的并购,建立了覆盖欧洲、北美60万客户的餐饮供应链体系,自1995年《财富》发布世界500强企业开始,西斯科连续27年入榜。

中国食材供应链虽然超万亿市场,但是格局高度分散,饮品供应商更甚,果汁、植物粉末等原材料加工厂商遍布全国。且与下游消费注重品牌打造不同,大部分供应链企业并没有自己的品牌,一定程度上制约了企业规模化发展。

如沙利文《2022中国新茶饮供应链白皮书》所述,新茶饮产业还没有出现可以为新茶饮企业提供整体供应链解决方案的综合型供应链企业,行业参与者的供应链整合和管理能力有待完善。

因此建立综合供应能力成为竞争要点,供应链企业不仅可以显著提升对上下游的议价能力、提升利润空间,同时还可以为品牌客户提供市场分析、业务拓展规划等增值服务。供应链解决方案提供商将迎来供应链整合的发展机遇。

注:文中如果涉及35斗记者采访的数据,均由受访者提供并确认。

声明:35斗所刊载内容之知识产权为35斗及相关权利人专属所有或持有。转载请联系gao.kp@vcbeat.net。

用户

反馈