登录35斗

国内最大独立奶牛牧场运营商冲刺港股,2021年营收超5亿美元,元气森林是股东

35斗获悉,近期,澳亚集团投资控股有限公司(以下简称“澳亚集团”)在港交所递交招股说明书,拟主板挂牌上市。中金公司、星展亚洲为澳亚集团此次IPO的联席保荐人。

作为佳发集团旗下全资子公司,澳亚集团于2009年进入中国市场,在中国经营着十个世界级牧场。据弗若斯特沙利文数据显示,2020年澳亚集团成为中国最大的独立奶牛牧场运营商,其每头成年母牛的平均产奶量,已连续六年位居全国第一。

据招股书显示,澳亚集团2019年度、2020年度、2021年度的营收分别为3.52亿美元、4.05亿美元和 5.22亿美元;归母净利润分别为6756.7万美元、9584.0万美元和1.0457亿美元。2019至2021年,其毛利率分别为34.6%、37.1%和33.7%;净利润率分别为21.2%、24.5%和20.0%。

表1:2019-2021年澳亚集团营收情况

数据来源:35斗据招股书整理

澳亚集团最早于1997年接触奶牛牧场运营,在2004年与中国蒙牛乳业有限公司在内蒙古成立合资企业(“蒙牛合资企业”),开始中国业务,建立了国内首个牛群规模超过万头的大规模牧场,澳亚持股70%。

2008年退出与蒙牛合资企业后,澳亚集团于2009年选择在山东开始运营第一个自有牧场。

澳亚集团致力于为多元化的下游乳制品制造商客户群提供优质原料奶,覆盖客户有蒙牛、光明、明治、君乐宝、新希望、佳宝、卡士、元气森林、简爱等,是中国唯一一家不依赖主要股东作为主要客户的奶牛牧场运营商。

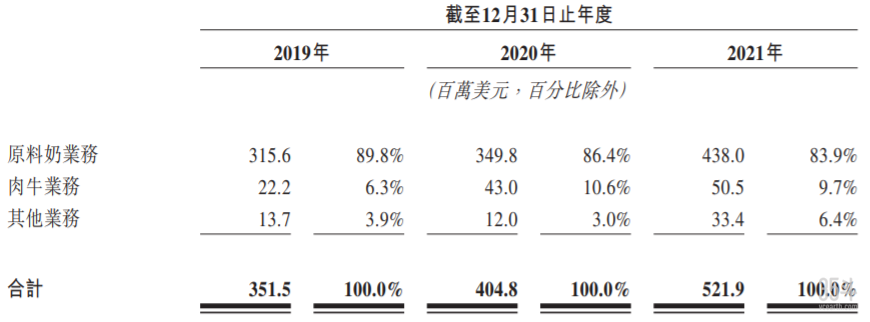

其主要业务为原料奶、肉牛和其他自有品牌乳制品的销售。从业务构成情况来看,澳亚集团的主营业务为原料奶业务,营收占比持续三年达80%以上。

表2:澳亚集团主要业务构成

图源:招股书

原料奶业务方面,2019年至2021年,澳亚集团所产原料奶分别为56.54万吨、58.28万吨及63.88万吨,其牧场总占地面积约为1.47万亩。

截至2021年12月31日,澳亚集团的总存栏量为10.62万头奶牛,其中5.37万头为成母牛。从2015年—2020年,澳亚集团每头成母牛平均年产奶量已连续六年在中国排名第一。2020年澳亚集团的每头成母牛年产奶量达到12.8吨/年,远超行业平均水平8.3吨/年及中国五大奶牛牧场运营商的平均水平11.8吨/年。

澳亚集团于2018年开始拓展肉牛养殖业务,拥有六种不同的肉牛品种:荷斯坦牛、安格斯牛、和牛、夏洛来牛、利木赞牛和西门塔尔牛。截至2021年12月31日,澳亚集团在中国经营了两个大型肉牛饲养场,拥有25414头肉牛,其中23762头为荷斯坦肉牛,是国内第二大肉牛养殖场。

其他业务主要以企业对企业(「B2B」)模式,面向大型咖啡厅、奶茶店、面包店及点心连锁店销售自有品牌澳亚牧场的乳制品。

图1:澳亚集团乳制品

图源:招股书

澳亚集团拥有一体化养殖链模式优势,其关键环节包括牧场设计及管理、饲料种植、自主饲料生产、奶牛饲养及原料奶生产。注重基因改良及生物安全,采用先进的育种科技提高遗传性状及产出,选择最优养殖环境,构建标准化科学牧场设施,培育优质奶牛,提高产奶效率与质量。

澳亚集团是中国首批在牧场成功实施体外受精(「IVF」)及胚胎移植(「ET」)技术的奶牛牧场运营商之一。在各个牧场,均配设了一支由约15名专门从事奶牛繁育的专业技术人员组成的团队。而基因技术的突破有利于降低奶牛疾病及死亡率,延长奶牛及肉牛的寿命,从根本上提高了有效产出效率。

公司致力于成为全球运营效率及生态可持续性排名前三的奶牛牧场运营商。通过为奶牛牧场配备废物回收处理设施,减少温室气体及空气污染物排放,且利用提高运营效率和产奶量,来降低所生产的每吨原料奶的平均温室气体排放量。

值得注意的是,在股东结构上,除了佳发集团作为控股股东持有澳亚集团62.5%的股份外,明治中国持有澳亚集团25%的股份,而元气森林、新希望乳业和朴诚乳业(简爱母公司)分别持有澳亚集团5%、5%和2.5%的股份。

其中,作为两大新兴消费品牌的元气森林和简爱,于2021年分别斥资5840万美元和2920万美元从佳发集团手中购入5%和2.5%的股份;而二者均为澳亚集团的客户。以此交易对价计算,彼时澳亚集团的估值为11.68亿美元。

近年来,由于城市化持续推行、人们可支配收入增加及消费升级等原因,中国乳制品增长迅速。

2016—2020年,中国人均乳制品消耗量(牛奶当量)由34.6千克增至41.8千克,预计到2025年将达到58.5千克;乳制品零售总额由3630亿元大幅增至4902亿元,年复合增长率为7.8%,预计2025年将达到7745亿元。

由于消费转型升级,消费者对于高端液态乳的需求不断增强,2016—2020年,高端液态乳的零售额由878亿元增至1502亿元,年复合增长率为14.4%,且预计于2025年将以16.7%的增速达到3245亿元,其整体增速显著高于普通液态乳。

未来高端液态乳或将成为中国液态乳市场的主导品类。

同时,国内乳制品行业竞争格局正在发生变化,新兴乳制品品牌针对年轻一代推出了一系列大规模数字营销活动及各类新颖产品。过去三年,其年复合增长率超50%。消费者多样化乳制品的需求,促进了新兴品牌的崛起,而由于新冠疫情,乳制品在线上销售的渗透率也在不断增加。

2019—2020年,中国两家领先乳制品公司的市场集中度从58.6%降至55.4%,乳制品的市场蛋糕正被重新划分,新兴品牌或将成为主刀手。

下游乳制品的快速增长及结构性变化也增加了对上游市场高端原料奶的需求,进而推动上游奶牛牧场运营商需求的增长。2020年澳亚集团成为中国第五大奶牛牧场运营商。

蛋白质含量、脂肪含量、菌落总数及体细胞数目是评估原料奶质量的四个主要指标。澳亚集团执行严格的原料奶质量检测标准,其蛋白质含量及脂肪含量分别为3.4%和3.8%,高于国家优质乳标准以及美国和日本标准。同时,其菌落总数和体细胞数目远优于国家优质乳标准、美国和欧洲标准。

表3:澳亚集团与各国的原料奶质量标准对比

图源:招股书

目前,与发达国家相比,中国乳制品市场渗透率较低,增长潜力巨大。2020年中国人均乳制品消耗量(牛奶当量)为41.8千克,仅为欧盟的17.0%,美国的18.4%。

在肉牛养殖行业,中国的肉牛市场及其分散,2020年市场前十五名参与者仅占0.6%的市场份额。且牛肉消费量水平相对较低,2020年中国人均牛肉消费量为每年6.3千克,仅为美国的23.9%,且低于韩国和日本等饮食习惯相似的若干亚洲国家。

由于对优质动物蛋白的需求不断增加,预计中国人均牛肉消费量将以6.4%的年复合增长速度,在2025年达到8.6千克。2016—2020年,中国牛肉零售额从4434亿元增至7950亿元,预计2025年将增至11770亿元。

多年來,中国的牛肉消费市场一直处于供不应求的状态,牛肉生产缺口较大,预计2025年将达340万吨。在此背景下,澳亚集团的肉牛养殖业务有望弥补生产缺口,市场发展前景较好。

据弗若斯特沙利文数据显示,澳亚集团在原料奶业务的竞争对手包括优然牧业、现代牧业和圣牧有机奶业等;在肉牛业务的竞争对手则为数家民营肉牛饲养场。

而优质稳定的产品供应、先进的育种技术及多元化的客户群等核心竞争优势,将助力澳亚集团有效参与行业竞争。

此次IPO,澳亚集团拟将募资用于扩张牧场群,改建牧场设施,对新牧场进行投资等。2022年澳亚集团将在山东醇源开发两个新牧场,以容纳额外19500头牛(含12700头成母牛)。

受此前奶牛存栏量持续下降、奶源紧张、需求上涨等因素影响,自2018年起,我国奶牛养殖行业进入景气周期,各大企业纷纷扩建新牧场。据国家奶牛产业技术体系首席科学家李胜利数据,2021年我国新建扩建牧场项目达166个。

当前,国内奶价下行,饲料成本上涨,奶牛牧业公司业绩承压,通过IPO募得资金快速扩张,今年或许是澳亚集团上市的最佳时机。

注:文中如果涉及35斗记者采访的数据,均由受访者提供并确认。

声明:35斗所刊载内容之知识产权为35斗及相关权利人专属所有或持有。转载请联系gao.kp@vcbeat.net。

用户

反馈